Новости

Рейтинг жизнеспособности банков–2015

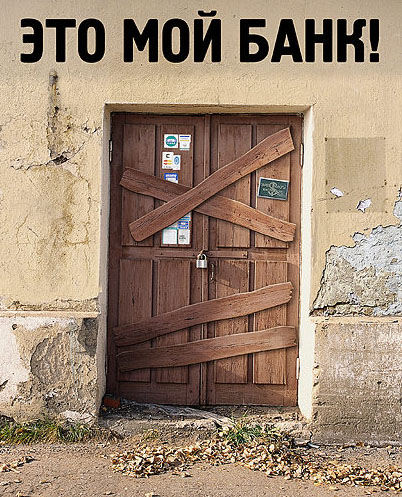

За 2014 год с рынка ушли три десятка банков. Почти все иностранные банки, до сих пор работающие в Украине, выставлены на продажу. Поэтому перед клиентами всех масштабов возникает вопрос об устойчивости и надежности финансовых учреждений. Какие из них демонстрируют сегодня лучшие показатели жизнеспособности?

В рейтинге жизнеспособности банков по итогам 2014 года ведущие позиции заняли иностранные Кредобанк, «Креди Агриколь» и Ситибанк, которые возглавили группу A (высокий уровень жизнеспособности). При расчете рейтинга использовались количественные финансовые показатели, среди которых – индикаторы ликвидности, рентабельности, капитализации, с учетом качественных факторов бесперебойности платежей, поддержки акционеров и рисков стран их происхождения.

Рейтинг банков от Forbes рассчитан на основе данных финансовой отчетности банков по состоянию на 1 января 2015 года. Цель рейтинга – найти банки с высокой внутренней способностью выстоять в период системной нестабильности.

Банковское домино

Банковский рынок находится в трансе от курсового скачка, потери активов в Крыму и зоне АТО (потеря более 15% активов и пассивов банков), падения платежеспособности заемщиков, массового сокращения персонала и продолжения серии дефолтов финансовых учреждений. Массовый отток депозитных средств населения составил $10 млрд по валютным вкладам, и более 40 млрд – по гривневым.

За последние 13 месяцев официально неплатежеспособными признаны 37 банков, в начале прошлого года контролировавшие 13,5% рынка депозитов населения и 13,9% активов банковской системы.

НБУ начал активно рефинансировать банки. Но рефинансирование получали только банки, близкие и лояльные к действующей власти. Принцип равнодоступности к средствам НБУ не работал. Регулятор также поднял ставку рефинансирования выше уровня доходности ОВГЗ для недопущения операций РЕПО.

После проведения стресс-тестов НБУ (проводилось еще при курсе 15,7 гривны за доллар) оказалось, что банковской системе необходимо увеличение капитала более чем на 100 млрд гривен. По неофициальной оценке, уровень проблемных кредитов в банковской системе превысил 50%.

37 банков официально признаны неплатежеспособными за последние 13 месяцев.

Банки столкнулись с курсовой проблемой – они вынуждены возвращать срочные валютные депозиты, в то время как платежеспособность клиентов по валютным кредитам стремительно снижается. В итоге банки вынуждены поднимать ставки по валютным кредитам, идти на межбанковский рынок или привлекать средства у материнских структур.

В нестандартных условиях финансовой нестабильности остро встал вопрос: как не потерять деньги в воронке дефолтов, в которую затягивает все новые и новые банки?

В последнее время банки становятся проблемными настолько часто, что можно легко увидеть закономерности, которые помогут принимать мудрые финансовые решения. Так, введение временных администраций в Банк Надра и Имэксбанк дало три важных урока украинским клиентам и контрагентам:

в 2015 году тенденция «банкопада» продолжается, охватывая все более крупные по системной важности банки;

проблемы с выплатами депозитов в далеком 2009-м, которые наблюдались у обоих банков, не стоило списывать на временный разрыв ликвидности – это были симптомы внутренних дисбалансов в бизнес-моделях банков;

без существенной поддержки владельцев или регулятора банкам с отечественными частными собственниками трудно пережить нынешний системный банковский кризис.

Если вспомнить все 37 дефолтов, которые украинские банки пережили с начала 2014 года, можно сформировать обобщенный портрет неустойчивых финучреждений, которые не способны выдержать бешеного давления системных шоков. Идя от обратного, мы тщательно отобрали самые весомые рейтинговые факторы устойчивости банков и их способности пережить кризис.

Факторы риска

На протяжении последнего года проблемными оказывались банки с разным объемом активов, капитала или депозитов. Это существенно подорвало веру населения в надежность финансовых гигантов.

Как свидетельствует новоявленное эмпирическое правило и исключение в виде Дельта Банка, Нацбанк готов серьезно поддерживать на плаву лишь 8 официально определенных системно важных банков.

При этом перспективы политики поддержки too-big-to-fail («слишком больших, чтобы обанкротиться») остаются туманными, учитывая ее низкую эффективность, дефицит свободных ресурсов и постоянные обвинения в запуске инфляционных побочных эффектов за счет больших финансовых вливаний. Регулятор стоит перед непростой дилеммой, кого финансировать: жизнь очередного зомби-банка или Фонд гарантирования вкладов физических лиц.

В отличие от величины банка, определяющую роль играет фактор владельца с точки зрения пополнения капитала и ликвидных ресурсов, что является основой устойчивости в стрессовых условиях. Ни один банк, который принадлежит государству или международным финансовым холдингам, не был признан неплатежеспособным в 2014 году.

О слабом финансовом состоянии банка свидетельствуют перебои в выплате срочных депозитов, а тем более средств с текущих счетов клиентам, введение сверхнизких лимитов на снятие наличных, ограничения в пользовании карточками, отказы банков-контрагентов от операций на межбанке и т.п. Банки всегда объясняют это техническими проблемами или временной нехваткой ликвидности, которая вот-вот решится, хотя в большинстве случаев существует системная проблема в надежности

Ухудшение отношений с Россией привело к тому, что государственные российские банки стали лидерами по оттоку средств населения. К тому же усиление санкционного давления, снижение кредитного рейтинга РФ и значительный отток капитала заставляют рассматривать потенциальную поддержку российскими банками украинских «дочек» как достаточно низкую. Поэтому все банки, связанные с российским капиталом, на этот раз получили низкий балл по фактору «поддержка акционеров».

Низкая ликвидность также имеет существенное значение в предсказании дефолтов. Так, показатели текущей ликвидности большинства проблемных банков (за исключением ликвидированных из-за отмывания средств) были ниже среднесистемных на начало квартала, в котором была введена временная администрация.

НБУ за IV квартал 2014 года предоставил банкам рефинансирования и стабилизационных кредитов на 66,4 млрд гривен. Суммарно за 2014 год сумма рефинансирования превысила 200 млрд гривен. Но в итоге проблем с ликвидностью в течение года не испытывали только государственные банки, и банки, входящие в крупные европейские финансовые группы.

Очевидно, что о слабом финансовом состоянии банка свидетельствуют перебои в выплате срочных депозитов, а тем более средств с текущих счетов клиентам, введение сверхнизких лимитов на снятие наличных, ограничения в пользовании карточками, отказы банков-контрагентов от операций на межбанке и тому подобное. Банки всегда объясняют это техническими проблемами или временной нехваткой ликвидности, которая вот-вот решится, хотя в большинстве случаев существует системная проблема в надежности.

Учитывая это, наибольший вес в нашей рейтинговой методике имеют факторы «Поддержка и риски владельцев», «Ликвидность банка» и «Бесперебойность выплат». Они подкреплены четырьмя дополнительными традиционными показателями рентабельности, достаточности капитала, качества кредитов, системности, важность которых оценена немного ниже.

Лидеры и аутсайдеры рейтинга

В рейтинге Forbes приняли участие 32 крупнейших банка из первой и второй групп по классификации НБУ, кроме официально неплатежеспособных. Эти финансовые учреждения контролируют 83% активов банковской системы Украины.

Рейтинг жизнеспособности банков по итогам 2014 года возглавили польский Кредобанк, французский «Креди Агриколь» и американский Ситибанк. Существенный уровень поддержки со стороны западных материнских холдингов позволил банкам достичь высоких показателей ликвидности, рентабельности и других индикаторов устойчивости.

Рейтинг банков

| Банк |

Соответствие уставного капитала активам |

Проблемность кредитов |

Поддержка и риски владельцев |

Рентабельность собственного капитала |

Ликвидность банка |

Бесперебойность выплат |

Системное значение банка |

Суммарный рейтинг |

Буквенное значение |

| Кредобанк |

4 |

4 |

4 |

2 |

3 |

4 |

1 |

3,2 |

A |

| «Креди Агриколь» |

1 |

3 |

3 |

4 |

3 |

4 |

3 |

3,15 |

A |

| Сити Банк |

1 |

4 |

3 |

4 |

3 |

4 |

2 |

3,1 |

A |

| Инг Банк Украина |

1 |

2 |

3 |

4 |

3 |

4 |

2 |

3 |

B |

| Укрсиббанк |

1 |

4 |

4 |

1 |

3 |

4 |

3 |

2,95 |

B |

| ОТП Банк |

3 |

4 |

3 |

1 |

3 |

4 |

3 |

2,95 |

B |

| Ощадбанк |

3 |

2 |

4 |

1 |

2 |

4 |

4 |

2,95 |

B |

| ПУМБ |

2 |

3 |

1 |

3 |

4 |

4 |

3 |

2,9 |

B |

| ВТБ Банк |

3 |

1 |

1 |

4 |

3 |

4 |

3 |

2,85 |

B |

| Райффайзен Банк Аваль |

1 |

3 |

3 |

1 |

3 |

4 |

4 |

2,8 |

B |

| Мегабанк |

1 |

4 |

2 |

4 |

3 |

4 |

1 |

2,8 |

B |

| Укрэксимбанк |

3 |

2 |

4 |

1 |

1 |

4 |

4 |

2,75 |

B |

| Уникредит Банк |

1 |

1 |

3 |

1 |

3 |

4 |

4 |

2,7 |

B |

| Приватбанк |

2 |

4 |

1 |

3 |

2 |

4 |

4 |

2,65 |

B |

| Фидобанк |

4 |

2 |

1 |

2 |

3 |

4 |

2 |

2,6 |

B |

| «Пивденный» |

1 |

4 |

1 |

3 |

3 |

4 |

2 |

2,55 |

B |

| Универсал банк |

4 |

2 |

2 |

1 |

3 |

4 |

1 |

2,55 |

B |

| Укргазбанк |

4 |

1 |

2 |

1 |

3 |

3 |

3 |

2,5 |

B |

| Сбербанк России |

1 |

2 |

1 |

3 |

2 |

4 |

4 |

2,45 |

B |

| Проминвестбанк |

3 |

2 |

1 |

1 |

3 |

3 |

4 |

2,35 |

C |

| Диамантбанк |

1 |

2 |

1 |

3 |

3 |

4 |

1 |

2,35 |

C |

| «Хрещатик» |

2 |

2 |

1 |

1 |

3 |

4 |

2 |

2,25 |

C |

| «Киевская Русь» |

1 |

4 |

1 |

2 |

2 |

4 |

2 |

2,2 |

C |

| «Кредит Днепр» |

1 |

1 |

1 |

1 |

4 |

4 |

1 |

2,2 |

C |

| Альфа Банк |

3 |

3 |

1 |

1 |

1 |

4 |

3 |

2,1 |

C |

| Укринбанк |

1 |

4 |

1 |

3 |

1 |

4 |

1 |

2,05 |

C |

| Платинум Банк |

1 |

4 |

1 |

1 |

1 |

4 |

1 |

1,75 |

C |

| «Финансы и кредит» |

2 |

3 |

1 |

1 |

1 |

2 |

3 |

1,6 |

D |

| Дельта Банк |

1 |

1 |

1 |

3 |

1 |

1 |

4 |

1,6 |

D |

| Родовид Банк |

4 |

1 |

2 |

1 |

1 |

1 |

2 |

1,6 |

D |

| «Финансовая инициатива» |

2 |

4 |

1 |

1 |

1 |

2 |

2 |

1,55 |

D |

| Златобанк |

1 |

4 |

1 |

1 |

1 |

2 |

1 |

1,35 |

D |

Уровень жизнеспособности: А – «высокий», B – «средний», C – «удовлетворительный»; D – «низкий»

Четвертое место занял нидерландский ИНГ Банк Украина. Близко к лидерам с рейтинговым баллом 2,95 находится тройка УкрСиббанк, ОТП Банк и Ощадбанк. В общем средний уровень устойчивости «B» оказался у банков с государственным и иностранным капиталом, а также отечественных ПУМБа, Фидобанка, Приватбанка и Мегабанка.

Группа С с удовлетворительным уровнем жизнеспособности банков населена в основном отечественными и российскими банками.

В самой низкой группе D оказались банки с низкой платежной дисциплиной, о чем свидетельствуют многочисленные жалобы от клиентов на финансовых форумах. Например, Дельта Банк столкнулся с тем, что ранее приобретенные проблемные кредитные портфели оказались неликвидными во время обострения кризиса, а НБУ отказался предоставлять необходимый объем поддержки. Так, по информации Forbes, у Нацбанка уже готово решение о введении в банк временной администрации, и его принятие – лишь вопрос времени.

Также проблемы, но по другой причине, возникли и в банке «Финансы и кредит», о чем Forbes писал недавно. Среди аутсайдеров оказался и банк «Финансовая инициатива», который пострадал из-за концентрации кредитов на одном заемщике – компаниях акционера банка Олега Бахматюка и глобального оттока депозитов.

В группе D находится и зомби-банк «Родовид», который остался со времен прошедшего кризиса.

Роман Корнилюк, Евгений Шпитко, forbes.ua

Метки:

банк,

банк "Надра",

банк "Финансовая инициатива",

банк Родовід,

валютные депозиты,

вклад,

Дельта Банка,

депозит,

заемщик,

Имексбанк,

ИНГ Банк Украина,

Креди Агриколь,

кредит,

Кредобанк,

Мегабанк,

Нацбанк,

ОТП Банк,

Ощадбанк,

платежеспособность,

ПриватБанк,

ПУМБ,

рейтинг,

рефинансирование,

Ситибанк,

Укрсиббанк,

Фидобанк,

Финансы и кредит

Це цікаво

Новини marketgid.com